"क्रेडिट कार्ड": अवतरणों में अंतर

कॉपीराइट उल्लंघन: https://jankariindia.com/these-5-mistakes-use-of-credit-cards-make-you-financially-weak/ टैग: मोबाइल संपादन मोबाइल वेब संपादन उन्नत मोबाइल संपादन |

एटीएम/डेबिट कार्ड की शुरवात के बारे में बताना का प्रयास किया है |

||

| पंक्ति 41: | पंक्ति 41: | ||

=== ईडीसी प्रोसेसिंग === |

=== ईडीसी प्रोसेसिंग === |

||

जब ग्राहक किसी उत्पाद या सुविधा के लिए कार्ड द्वारा भुगतान करता है, तो कार्ड की जानकारी मैनुअल प्रविष्टि, कार्ड इंप्रिंटर, प्वांइट ऑफ सेल टर्मिनल, वर्चुअल टर्मिनल में रिकॉर्ड हो जाती है। उसके बाद भुगतान का सत्यापन किया जाता है, फिर विक्रेता/दुकानदार को भुगतान प्राप्त होता है। कार्डधारक खरीदारी के लिए भुगतान करता है, फिर व्यापारी अधिग्राहक को ट्रांजेक्शन जमा (सब्मिट) करता है। इसके बाद ग्राहक के सत्यापित करने के बाद ही लेन-देन (ट्रांजेक्शन) हो जाता है। इसके बाद बारी आती हैबैचिंग की। ट्रांजेक्शन के अधिकृत होने के बाद यह बैच के रूप में स्टोर हो जाता है। अधिग्राहक कार्ड एसोसिएशन के द्वारा जत्थे (बैच) के रूप में ट्रांजेक्शन भेजता है। एक बार अधिग्राहक को जब यह पैसा मिल जाता है, तब दुकानदार को पैसा प्राप्त होता है। आजकल कई क्रेडिट कार्ड कंपनियों ने मोबाइल फोन के जरिये भी क्रेडिट कार्ड का काम चलाने का प्रावधान किया है। उनके अनुसार ये लेनदेन पूरी तरह सुरक्षित है और इसके लिए एक पिन संख्या की आवश्यकता होती है।<ref>{{Cite web |url=http://hindi.business-standard.com/hin/storypage.php?autono=20696 |title=मोबाइल बन जाएगा क्रेडिट कार्ड |access-date=4 सितंबर 2009 |archive-url=https://web.archive.org/web/20130620060143/http://hindi.business-standard.com/hin/storypage.php?autono=20696 |archive-date=20 जून 2013 |url-status=dead }}</ref> |

जब ग्राहक किसी उत्पाद या सुविधा के लिए कार्ड द्वारा भुगतान करता है, तो कार्ड की जानकारी मैनुअल प्रविष्टि, कार्ड इंप्रिंटर, प्वांइट ऑफ सेल टर्मिनल, वर्चुअल टर्मिनल में रिकॉर्ड हो जाती है। उसके बाद भुगतान का सत्यापन किया जाता है, फिर विक्रेता/दुकानदार को भुगतान प्राप्त होता है। कार्डधारक खरीदारी के लिए भुगतान करता है, फिर व्यापारी अधिग्राहक को ट्रांजेक्शन जमा (सब्मिट) करता है। इसके बाद ग्राहक के सत्यापित करने के बाद ही लेन-देन (ट्रांजेक्शन) हो जाता है। इसके बाद बारी आती हैबैचिंग की। ट्रांजेक्शन के अधिकृत होने के बाद यह बैच के रूप में स्टोर हो जाता है। अधिग्राहक कार्ड एसोसिएशन के द्वारा जत्थे (बैच) के रूप में ट्रांजेक्शन भेजता है। एक बार अधिग्राहक को जब यह पैसा मिल जाता है, तब दुकानदार को पैसा प्राप्त होता है। आजकल कई क्रेडिट कार्ड कंपनियों ने मोबाइल फोन के जरिये भी क्रेडिट कार्ड का काम चलाने का प्रावधान किया है। उनके अनुसार ये लेनदेन पूरी तरह सुरक्षित है और इसके लिए एक पिन संख्या की आवश्यकता होती है।<ref>{{Cite web |url=http://hindi.business-standard.com/hin/storypage.php?autono=20696 |title=मोबाइल बन जाएगा क्रेडिट कार्ड |access-date=4 सितंबर 2009 |archive-url=https://web.archive.org/web/20130620060143/http://hindi.business-standard.com/hin/storypage.php?autono=20696 |archive-date=20 जून 2013 |url-status=dead }}</ref> |

||

== एटीएम/डेबिट कार्ड की शुरवात == |

|||

सालो पहिले अगर आपके पास बेंक खाता होता था तो आपको पैसे जमा करने और निकालने के लिए बेंक में जाना पड़ता था. |

|||

लेकिन उसमे एक समस्या थी जब बेंक होते थे जैसे रात के समय ,छुट्टी के दिन या फिर बेंको में हड़ताल हो उस समय आप अपने पैसे चाह कर भी निकला नाही सकते थे इसी प्रॉब्लम का हल साल 1967 में इंग्लैंड में निकला गया जहा आटोमेटिक टेलर मशीन व्दारा पैसे निकाले गए. |

|||

भारत के बेंको में ATM (आटोमेटिक टेलर मशीन) उपयोग की शुरुवात साल 1987 में हुई ,अब आप ATM के व्दारा कभी भी 24 घंटे साल के 365 दिन आपने बेंक खाते से पैसे निकले सकते थे.चाहे रात का समय हो ,बेंक बंद हो या बेंक कर्मचारियो की हड़ताल हो. |

|||

लेकिन एटीएम के उपयोग के साथ लोगो की जरूरते भी बढती गई और एटीएम मशीन के साथ एक समस्या थी आप किसी व्यकी को पेमेंट नही कर पाते थे नहीं दुसरे बेंक के एटीएम से पैसे निकाल पाते थे यानी आप इंटर बेंक transaction नही कर पाते थे, उदाहरण के और पर अगर देखे तो आपके पास अगर ICICI बेंक का एटीएम है तो आप बेंक ऑफ़ बरोडा के एटीएम मशीन से पैसे नही निकल सकते थे,इसी समस्या को दूर करने के लिए शरूरत होगी है VISA Card और Master Card जैसे कंपनीयो की.<ref>{{Cite web|url=https://jankariindia.com/debit-card-konsa-lena-chahiye/|title=डेबिट कार्ड पर क्यों लिखा होता है वीजा कार्ड ,मास्टर कार्ड और रु-पेय कार्ड ? Debit card konsa lena chahiye {{!}} Jankari India {{!}}debit card konsa lena chahiye {{!}} 2023 ke best debit card|first=Naresh Mistry|date=2023-06-03|website=https://jankariindia.com/|language=en-US|access-date=2023-07-15}}</ref> |

|||

== विभिन्न कार्ड == |

== विभिन्न कार्ड == |

||

क्रेडिट कार्ड के विभिन्न प्रकारों को हम चार श्रेणीयों में बाँट सकते हैं : |

क्रेडिट कार्ड के विभिन्न प्रकारों को हम चार श्रेणीयों में बाँट सकते हैं : |

||

| पंक्ति 107: | पंक्ति 117: | ||

{{Commons category|Credit cards|क्रेडिट कार्ड्स}} |

{{Commons category|Credit cards|क्रेडिट कार्ड्स}} |

||

{{DEFAULTSORT:Credit Card|author link=https://jankariindia.com/these-5-mistakes-use-of-credit-cards-make-you-financially-weak/#kredita_karda_istemala_karane_ki_kya_hai_vo_5_barhi_galatiya_jo_kara_sakati_hai_kangala}} |

|||

[[श्रेणी:क्रेडिट कार्ड]] |

[[श्रेणी:क्रेडिट कार्ड]] |

||

[[श्रेणी:अमरीकी खोज]] |

[[श्रेणी:अमरीकी खोज]] |

||

14:32, 15 जुलाई 2023 का अवतरण

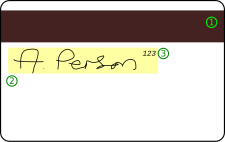

- जारीकर्ता बैंक लोगो

- ई.एम.वी चिप

- होलोग्राम

- क्रेडिट कार्ड संख्या

- कार्ड ब्रांड लोगो

- समापन तिथि

- कार्डधारक नाम

- चुम्बकीय पट्टी

- हस्ताक्षर पट्टी

- कार्ड सुरक्षा कोड

क्रेडिट कार्ड या उधार पत्रक एक छोटा प्लास्टिक कार्ड है, जो एक विशिष्ठ भुगतान प्रणाली के उपयोगकर्ताओं को जारी किए जाते है। इस कार्ड के द्वारा धारक इस वादे के साथ वस्तुएं और सेवायें खरीद सकते हैं कि, बाद में वो इन वस्तुओं और सेवाओं का भुगतान करेगा।[1] कार्ड का जारीकर्ता, कार्ड के द्वारा उपभोक्ता को उधार की सीमा देता है जिसके अन्तर्गत एक उपयोगकर्ता खरीदी हुई वस्तुओं के भुगतान के लिए पैसे प्राप्त कर सकता है और नकद भी निकाल सकता है।

प्रोसेसिंग

क्रेडिट कार्ड आज के दौर में क्रेडिट कार्ड दैनिक आवश्यकता बन गया है। खरीदारी से लेकर कई जरूरी कार्यो में लोग क्रेडिट कार्ड का प्रयोग करते हैं, लेकिन एक तरफ जहां यह सुविधा कई अर्थों में लोगों के लिए लाभप्रद है, तो इसके कई नुकसान भी देखने में आ रहे हैं। क्रेडिट कार्ड का गलत तरीके से प्रयोग जैसे मामले आए दिन समाचारों में होते हैं। जब कार्ड से भुगतान करते हैं, तो उसका अभिलेख कहीं न कहीं तो एकत्रित होता ही है। यह ईडीपी प्रोसेसिंग द्वारा होता है:-

ईडीसी प्रोसेसिंग

जब ग्राहक किसी उत्पाद या सुविधा के लिए कार्ड द्वारा भुगतान करता है, तो कार्ड की जानकारी मैनुअल प्रविष्टि, कार्ड इंप्रिंटर, प्वांइट ऑफ सेल टर्मिनल, वर्चुअल टर्मिनल में रिकॉर्ड हो जाती है। उसके बाद भुगतान का सत्यापन किया जाता है, फिर विक्रेता/दुकानदार को भुगतान प्राप्त होता है। कार्डधारक खरीदारी के लिए भुगतान करता है, फिर व्यापारी अधिग्राहक को ट्रांजेक्शन जमा (सब्मिट) करता है। इसके बाद ग्राहक के सत्यापित करने के बाद ही लेन-देन (ट्रांजेक्शन) हो जाता है। इसके बाद बारी आती हैबैचिंग की। ट्रांजेक्शन के अधिकृत होने के बाद यह बैच के रूप में स्टोर हो जाता है। अधिग्राहक कार्ड एसोसिएशन के द्वारा जत्थे (बैच) के रूप में ट्रांजेक्शन भेजता है। एक बार अधिग्राहक को जब यह पैसा मिल जाता है, तब दुकानदार को पैसा प्राप्त होता है। आजकल कई क्रेडिट कार्ड कंपनियों ने मोबाइल फोन के जरिये भी क्रेडिट कार्ड का काम चलाने का प्रावधान किया है। उनके अनुसार ये लेनदेन पूरी तरह सुरक्षित है और इसके लिए एक पिन संख्या की आवश्यकता होती है।[2]

एटीएम/डेबिट कार्ड की शुरवात

सालो पहिले अगर आपके पास बेंक खाता होता था तो आपको पैसे जमा करने और निकालने के लिए बेंक में जाना पड़ता था.

लेकिन उसमे एक समस्या थी जब बेंक होते थे जैसे रात के समय ,छुट्टी के दिन या फिर बेंको में हड़ताल हो उस समय आप अपने पैसे चाह कर भी निकला नाही सकते थे इसी प्रॉब्लम का हल साल 1967 में इंग्लैंड में निकला गया जहा आटोमेटिक टेलर मशीन व्दारा पैसे निकाले गए.

भारत के बेंको में ATM (आटोमेटिक टेलर मशीन) उपयोग की शुरुवात साल 1987 में हुई ,अब आप ATM के व्दारा कभी भी 24 घंटे साल के 365 दिन आपने बेंक खाते से पैसे निकले सकते थे.चाहे रात का समय हो ,बेंक बंद हो या बेंक कर्मचारियो की हड़ताल हो.

लेकिन एटीएम के उपयोग के साथ लोगो की जरूरते भी बढती गई और एटीएम मशीन के साथ एक समस्या थी आप किसी व्यकी को पेमेंट नही कर पाते थे नहीं दुसरे बेंक के एटीएम से पैसे निकाल पाते थे यानी आप इंटर बेंक transaction नही कर पाते थे, उदाहरण के और पर अगर देखे तो आपके पास अगर ICICI बेंक का एटीएम है तो आप बेंक ऑफ़ बरोडा के एटीएम मशीन से पैसे नही निकल सकते थे,इसी समस्या को दूर करने के लिए शरूरत होगी है VISA Card और Master Card जैसे कंपनीयो की.[3]

विभिन्न कार्ड

क्रेडिट कार्ड के विभिन्न प्रकारों को हम चार श्रेणीयों में बाँट सकते हैं : •सामान्य क्रेडिट कार्ड, •फीचर्ड क्रेडिट कार्ड, •बिजिनेस क्रेडिट कार्ड और •विशिष्ट क्रेडिट कार्ड।[4]

- किसान क्रेडिट कार्ड योजना

किसान क्रेडिट कार्ड योजना का उद्देश्य बैंकिंग व्यवस्था से किसानों को समुचित और यथासमय सरल एवं आसान तरीके से आर्थिक सहायता दिलाना है ताकि खेती एवं जरूरी उपकरणों की खरीद के लिए उनके वित्तीय आवश्यकताओं की पूर्ति हो सके।[5]

- कार्ड का बीमा

अब कई बैंकों ने अपने क्रेडिट कार्ड धारकों के लिए कार्ड बीमा की योजनाएं भी शुरु की हैं। टाटा एआईजी ने स्टैंडर्ड चार्टर्ड और कोटक महिंद्रा बैंक के कार्ड धारकों के लिए यह सुविधा शुरू की है। हर बार कार्ड खोने या कार्ड के गलत प्रयोग होने पर ५० हजार रुपए तक का बीमा मिल सकेगा। लेकिन साल भर में कुल एक लाख रुपए तक की रकम की भरपाई होगी। इस योजना के अनुसार जब बैंक को कार्ड खोने की जानकारी देते हैं उसके १२ घंटे पहले और बाद के कार्ड पर किए गए सारे गलत प्रयोग का भुगतान कम्पनी करती है।[6]

बीमा

स्वास्थ्य बीमा, जीवन बीमा, घर और दूसरी महत्वपूर्ण संपत्तियों के बीमा आदि तो लोगों की सुरक्षा संबंधी जागरूकता का परिचय देते ही हैं। इनके साथ साथ ही लोगों में अब जानकार क्रेडिट कार्ड का बीमा कराने की सलाह भी देने लगे हैं। क्रेडिट कार्ड के बढ़ते उपयोग और उससे जुड़े तमाम धोखा-धड़ी के मामलों के कारण किसी अनहोनी से बचने हेतु क्रेडिट कार्ड का बीमा कराना धारक के लिए अत्यंत सहायक सिद्ध हो सकता है।[7] क्रेडिट कार्ड का बीमा कराने पर यदि धारक के साथ कोई दुर्घटना हो जाती है तो बीमा कंपनी क्रेडिट कार्ड के बकाए का भुगतान क्रेडिट शील्ड सुविधाओं के द्वारा जरिए करती है। इस सुविधा के तहत ग्राहकों को बैंकों द्वारा कई सुविधाएं दी जाती हैं। यह उपभोक्ता पर निर्भर करता है कि वह सब सुविधाएं लेना चाहते हैं या फिर उनमें से कुछ चुनी हुई सुविधाओं का लाभ उठाना चाहते हैं। इसी आधार पर उनकी प्रीमियम राशि निर्भर करती है। उदाहरण के लिये कुछ सुविधाओं के तहत केवल क्रेडिट कार्ड पर बकाया बिल का भुगतान किया जाता है, कुछ योजनाओं के तहत अधिकतम राशि में से बकाया घटाकर शेष राशि को नामित व्यक्ति को दे दिया जाता है।

क्रेडिट कार्ड सुविधाएं प्रदाता विभिन्न बैंक ही कार्ड के बीमे की सुविधाएं प्रदान कर रहे हैं। इस वैकल्पिक सुरक्षा को क्रेडिट शील्ड का नाम दिया गया है। क्रेडिट शील्ड के तहत बकाया भुगतान सुरक्षा की सीमा सभी बैंकों में अलग है। ये सुविधा हर क्रेडिट कार्ड होल्डर को दी जाए, ये भी आवश्यक नहीं। कुछ बैंक अपने बड़े या दीर्घकालीन कार्ड धारकों को ही यह सुविधा देते हैं। क्रेडिट कार्ड बीमे की सुविधा लेने वाले धारकों को एक निश्चित प्रीमियम हर माह देना होता है, जो क्रेडिट कार्ड से ही कट जाता है। इसके अलावा कुछ बैंकों की योजनाओं में बकाया बिल का एक निश्चित अंश प्रीमियम के रूप में चुकाना पड़ता है। इस प्रीमियम में प्रोसेसिंग शुल्क, सेवा कर और शिक्षा अधिभार भी शामिल होता है।[7]

शब्दावली

क्रेडिट कार्ड लेते समय बहुत सी बातों का ध्यान रखना चाहिये, जो क्रेडिट कार्ड को एक अच्छा सेवक बनाती हैं व उपयोक्ता को समस्याओं में फंसने से बचाती हैं। इसके लिए क्रेडिट कार्ड की शर्तें व नियम ध्यान योग्य पढ़ने चाहियें।[8]

- शुरुआती और सालाना शुल्क

कुछ ऊंचे रकम वाले क्रेडिट कार्ड को छोड़कर कई आजीवन क्रेडिट कार्ड निःशुल्क दिए जाते हैं। अतः ऐसे क्रेडिट कार्ड ही लेना चाहिए जिसमें कोई भी शुरुआती शुल्क न हो। यह सुनिश्चित किया जाना चाहिये कि ये आजीवन हो न कि एक साल के लिए।

- बकाया राशि हस्तांतरण सुविधा

कुछ ग्राहक क्रेडिट कार्ड को अल्पकाल के लिए ऋण की सुविधा के तौर पर लेते हैं। जब ग्राहक एक क्रेडिट कार्ड से ऋण का बोझ नहीं संभाल पाता, तो वह अपने ऋण अन्य कार्ड में हस्तांतरित कर देता है। इसलिए बकाया राशि के हस्तांतरण की सुविधा आवश्यक है।

- ब्याज दर

यदि क्रेडिट कार्ड के बिल का भुगतान समय से नहीं किया जाता तो बैंक बकाया राशि पर ब्याज दर लगाती है। यदि अल्पकालिक ऋण के तौर पर क्रेडिट ले रहे हैं तो ब्याज दर का अवश्य ध्यान रखना चाहिये। प्रायः यह दर १.३३ से ३.१५ प्रतिशत प्रति महीने की दर से बदलती रहती है और यह विभिन्न क्रेडिट कार्ड पर निर्भर करता है।[9]

- ऋणावधि

सामान्यतया बैंक २१-५२ दिनों की ऋण अवधि प्रदान करते हैं। यह क्रेडिट कार्ड के प्रकार और लेने-देने की तारीख पर निर्भर करता है। यदि ब्याज दर के बिना ऋण अवधि रहेगी तो उतना ही ज्यादा दिनों तक बिना ब्याज भरे राशि का भुगतान करना पड़ेगा।

- ऋण सीमा

ऋण सीमा क्रेडिट कार्ड से खर्च की जाने वाली यह अधिकतम राशि होती है। यह प्रयोक्ता की आय पर निर्भर करता है जो कि बैंक क्रेडिट कार्ड देते समय पूछता है। ऐसा माना जाता है कि जितनी ज्यादा ऋण सीमा उतना ही बेहतर। लेकिन जब तक क्रेडिट कार्ड प्रयोग नहीं करते यह सलाह बेकार है। इसके अलावा कार्ड खो जाने की स्थिति में उच्च-सीमा घातक भी हो सकती है।[10]

- ग्राहक सेवा

कुछ वर्ष पूर्व बैंक और क्रेडिट कार्ड के लिए ग्राहक सेवा उतनी विकसित नहीं थी। लेकिन आजकल ग्राहक सेवा सबसे महत्वपूर्ण है। इसलिए बेहतर रिश्ते वाले बैंक से क्रेडिट कार्ड लेना ज्यादा फायदेमंद होगा।

- इनामी अंक और नकदी वापसी

सभी बैंक ग्राहकों को इनामी अंक (क्रेडिट पाइंट) या नकद वापसी (कैश बैक) देकर आकर्षित करने का प्रयास करते हैं। इसलिए जो ग्राहक नियमित तौर पर क्रेडिट कार्ड प्रयोग करते हैं उन्हें इस योजना में शामिल होना चाहिए।

- खरीदारी की सुविधा

एक अच्छा क्रेडिट वहीं है जिसे देश के साथ-साथ विदेशों में भी दुकानदारों द्वारा स्वीकार्य हो। अधिकांश आउटलेट से संबंधित, छूट की सुविधा और खरीदारी की सुविधाओं से युक्त क्रेडिट कार्ड बेहद फायदेमंद रहता है। इसमें पेट्रोल पम्प पर सरचार्ज से मुक्ति और बिल के भुगतान की आसाना सुविधाएं भी शामिल होनी चाहिए।

ध्यान योग्य

क्रेडिट कार्ड के प्रयोग के साथ साथ ही कुछ बातों का ध्यान रखना भी आवश्यक होता है:

भुगतान इतिहास: क्रेडिट कार्ड सीमा तय करने में उपयोगकर्ता का क्रेडिट कार्ड इतिहास महत्त्वपूर्ण होता है। क्रेडिट कार्ड का भुगतान देर से करना या ओवरड्राफ्ट होना उपयोगकर्ता के लिए खतरे की घंटी हो सकता है। यदि बैंक यह महसूस करता है कि उसके लिए ऐसे ग्राहक हैं जिनका क्रेडिट रिकॉर्ड बेहतर नहीं है तो वह क्रेडिट कार्ड सीमा को कम भी कर सकता है।

ऋण: प्रायः लोग बिना पर्याप्त कारण हि ऋण लोन ले लेते हैं। ये उनकी क्रेडिट कार्ड इतिहास पर बड़ा फर्क डालता है। बहुत अधिक ऋण लेना एक बेहतर तरीका नहीं कहा जा सकता। वित्तीय योजनाकारों के अनुसार यदि किसी व्यक्ति का ६० प्रतिशत वेतन ऋण चुकाने में व्यय हो जाता है, तो इसका अर्थ ये हैं कि वह खतरे की सीमा में है। यदि उन्होंने इतना ज्यादा ऋण ले रखा है जिसे वे सहजता से चुका नहीं सकते तो बैंक ये मान सकता है कि उनको बहुत ज्यादा क्रेडिट लिमिट देना जोखिमपूर्ण होगा।

क्रेडिट इतिहास : उपयोगकर्ता[11] के लिए मात्र यह ही आवश्यक नहीं है कि वे क्रेडिट कार्ड का भुगतान समय से करते हैं। उसका प्रयोग बेहतर तरीके से करते हैं बल्कि यह भी बेहद आवश्यक है कि अन्य बैंक जिनसे उनका किसी तरह का व्यावहारिक संबंध हो। क्रेडिट अंक के मामले में एक ऋण दूसरे को प्रभावित करता है। कई बैंक ग्राहकों को पोर्टफोलियो रिव्यू रिपोर्ट का टूल प्रदान करते हैं। यह उन्हें ये पहचानने में मदद करता है कि कौन डिफाल्टर है। ऐसे में यदि उपयोगकर्ता क्रेडिट कार्ड के ऋण का भुगतान तो समय से करते हैं, लेकिन कार लोन का भुगतान समयानुसार नहीं करते हैं तो यह उनके लिए नकारात्मक सिद्ध हो सकता है। लोन को नियमित रूप से चुकाने के बावजूद उधार लेने पर भी नियंत्रण रखना होगा।

- क्रेडिट रिपोर्ट जांच

उपयोक्ता को चाहिये कि वे अपनी क्रेडिट रिपोर्ट को जांचते रहे। शेष राशि को जमा कर देने का अर्थ ये हैं कि उनका ऋण बंद हो गया। इस समय ये भी पूरह तरह से जांच लेना चाहिये कि उनका ऋण खाता औपचारिक रूप से बंद हो गया। इसके साथ ही ये भी ध्यान रखना चाहिये कि क्रेडिट सीमा कम हो सकती है, यदि:

- क्रेडिट कार्ड के बिल को समय से नहीं चुकाते हैं।

- सीमा से ज्यादा उधार लेते हैं।

- दी गई क्रेडिट सीमा का प्रयोग नहीं करते हैं।

- क्रेडिट रिपोर्ट में कमियां दिख रही हैं, जो क्रेडिट अंक कम करती है।

सन्दर्भ

- ↑ सुलिवान, अर्थर; स्टीवन एम शेफ़्रिन (२००३). इकोनॉमिक्स: प्रिंसिपल इन एक्शन. अपर सैडल रिवर, न्यू जर्सी 07458: पियर्सन प्रेन्टिस हॉल. पपृ॰ २६१. आई॰ऍस॰बी॰ऍन॰ 0-13-063085-3. मूल से 20 दिसंबर 2016 को पुरालेखित. अभिगमन तिथि 4 सितंबर 2009.सीएस1 रखरखाव: स्थान (link)

- ↑ "मोबाइल बन जाएगा क्रेडिट कार्ड". मूल से 20 जून 2013 को पुरालेखित. अभिगमन तिथि 4 सितंबर 2009.

- ↑ "डेबिट कार्ड पर क्यों लिखा होता है वीजा कार्ड ,मास्टर कार्ड और रु-पेय कार्ड ? Debit card konsa lena chahiye | Jankari India |debit card konsa lena chahiye | 2023 ke best debit card". https://jankariindia.com/ (अंग्रेज़ी में). 2023-06-03. अभिगमन तिथि 2023-07-15.

|firstlast=missing|lastlast=in first (मदद);|website=में बाहरी कड़ी (मदद) - ↑ क्रेडिट कार्ड के प्रकारArchived 2010-04-15 at the वेबैक मशीन। श्री गंगासागर पर

- ↑ किसान क्रेडिट कार्ड योज़ना Archived 2010-04-15 at the वेबैक मशीन इंडिया डवलपमेंट गेटवे पर

- ↑ "क्रेडिट कार्ड के फायदे और नुकसान". अभिगमन तिथि 13 सितंबर 2021.

- ↑ अ आ क्रेडिट कार्ड बीमा Archived 2015-04-04 at the वेबैक मशीन। हिन्दुस्तान लाईव। २२ अप्रैल २०१०

- ↑ क्या आपने क्रेडिट कार्ड की शर्तें पढ़ीं? Archived 2008-10-13 at the वेबैक मशीन। जोश १८।(हिन्दी)

- ↑ बिना मांगे क्रेडिट कार्ड देने पर लगेगा जुर्माना । जोश १८।(हिन्दी)

- ↑ Carrns, Ann (2020-04-24). "Beware the Fees That Come With Some Money Transfers on Apps". The New York Times (अंग्रेज़ी में). आइ॰एस॰एस॰एन॰ 0362-4331. अभिगमन तिथि 2022-09-09.

- ↑ Prodip (2023-06-04). "क्रेडिट कार्ड का जादू: सपनों को हकीकत में बदलने की क्षमता". TAKAMAP (Hindi में). अभिगमन तिथि 2023-06-30.सीएस1 रखरखाव: नामालूम भाषा (link)

बाहरी कड़ियाँ

| क्रेडिट कार्ड्स से संबंधित मीडिया विकिमीडिया कॉमंस पर उपलब्ध है। |