साख पत्र (Letter of credit)

मानक वाणिज्यिक साख पत्र एक ऐसा दस्तावेज है जो किसी वित्तीय संस्थान द्वारा जारी किया जाता है, जिसका उपयोग मुख्यतः व्यापारिक वित्त (trade finance) में हुआ करता है जो कि आम तौर पर अपरिवर्तनीय भुगतान मुहैया करता है।

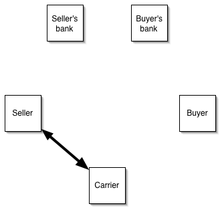

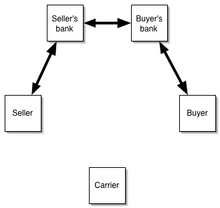

साख पत्र किसी लेनदेन में भुगतान का भी स्रोत हो सकता है, मतलब यह कि साख पत्र के बदले में किसी निर्यातक को भुगतान मिल सकता है। साख पत्र का उपयोग मुख्यतः खास किस्म के अंतर्राष्ट्रीय व्यापार लेनदेन में हुआ करता है, ऐसे सौदों में जिनमें आपूर्तिकर्त्ता एक देश में बैठा हो और उसका ग्राहक किसी अन्य देश में. इनका उपयोग भूमि विकास प्रक्रियाओं के लिए भी होता है ताकि मंजूर हो चुकीं जन-सुविधाओं (सड़कें, फुटपाथ, बरसाती तालाब आदि) के निर्माण कार्य पूरे हो सकें. साख पत्र से जुड़ी पार्टियों में आम तौर पर एक लाभार्थी होता है जो रकम प्राप्त करता है, एक जारीकर्त्ता बैंक होता है आवेदक जिसका ग्राहक है और परामर्शदाता बैंक होता है लाभार्थी जिसका ग्राहक है। लगभग सभी साख पत्र अपरिवर्तनीय या अटल होते हैं, मतलब यह कि लाभग्राही, जारीकर्ता बैंक और तसदीक करने वाले बैंक के बीच पूर्व करार के बिना ना ही इसमें कोई संशोधन किया जा सकता है न ही इसे रद्द नहीं किया जा सकता है। किसी लेनदेन को संपन्न करने में गिरो (ऋण अंतरण-निपटान प्रणाली) और यात्री चेक के कार्य साख पत्र में भी निहित होते हैं। विशेष रूप से, वाणिज्यिक बीजक (कमर्शियल इनवॉयस), बिल्टी (बिल ऑफ लैडिंग) और जहाज पर लदाई के संक्रमण के दौरान खोने या नुकसान होने से बचाने के लिए किये गए बीमा से संबंधित दस्तावेज भुगतान प्राप्त करने के समय लाभार्थी को पेश करने पड़ते हैं। बहरहाल, दस्तावेजों की सूची और प्रारूप में कल्पना और समझौते की गुंजाइश होती है और हो सकता है उसमें एक तटस्थ तीसरे पक्ष द्वारा जहाज में लादे गए माल की गुणवत्ता या उसके मूल स्थान को प्रमाणित करने वाले दस्तावेज को पेश करने की जरुरत भी शामिल हो सकती है।

शब्दावली[संपादित करें]

अंग्रेजी नाम 'लेटर ऑफ़ क्रेडिट' फ्रांसीसी शब्द 'अक्रेडिटेशन' ("accreditation”) से आया है, जिसका अर्थ कुछ करने की क्षमता है, जिसकी व्युत्पत्ति लैटिन शब्द 'अक्रेडिटिवस' (“accreditivus”) से हुई है, जिसका अर्थ है - भरोसा. S.'बिक्री के पूर्वाधिकार अनुबंध से संबंधित किसी बचाव में इसका प्रयोग होता है। एक हद तक विक्रेता जब अपने कर्तव्यों का पालन करता है तभी साख पत्र में निहित अपेक्षाएं पूरी होती हैं।

यह कैसे काम करता है[संपादित करें]

ABC बैंक के जरिये लेन-देन करने वाली ब्लिस (BLISS) नामक कंपनी से समय-समय पर माल आयात करने वाली इन्कॉस्मैटिका (InCosmetika) नाम की एक कंपनी हैं। इन्कॉस्मैटिका का कॉमनवेल्थ बैंक में खाता है। इन्कॉस्मैटिका ब्लिस से पांच लाख डॉलर के माल का आयात करना चाहती है, जो उसे 60 दिनों की मोहलत पर इस शर्त पर माल देने को राजी हो जाती है कि वह उसे पूरी रकम के लिए 90 दिनों का साख पत्र देगी. निम्नलिखित तरीके से साख पत्र हासिल किया जा सकेगा:

- इन्कॉस्मैटिका कॉमनवेल्थ बैंक से 5 लाख डॉलर का एक ऐसा साख पत्र जारी करने का अनुरोध करती है, जिसमें ब्लिस लाभार्थी हो.

- कॉमनवेल्थ बैंक या तो साख पत्र जारी करेगा या बीमा की प्रकिया के तहत मानक कर्ज का अनुमोदन करेगा या फिर इन्कॉस्मैटिका सीधे 5 लाख डॉलर जमा करेगी, साथ में फीस भी देगी जो विशेष रूप से साख पत्र के प्रत्यक्ष मूल्य के आधार पर 1 से 8 प्रतिशत के बीच होती है।

- कॉमनवेल्थ बैंक साख पत्र की एक कॉपी ABC बैंक को भेज देता है जो ब्लिस को सूचित करता है कि भुगतान उपलब्ध है और इन्कॉस्मैटिका द्वारा पूरा भुगतान किये जाने के आश्वासन के साथ उसके ऑर्डर के माल वह उसे भेज सकती है।

- साख पत्र में शर्त सापेक्ष दस्तावेजों और दर्ज नियम व शर्तों के पालन की सम्मति के साथ पेश किये जाने पर कॉमनवेल्थ बैंक पांच लाख डॉलर की रकम ABC बैंक को हस्तांतरित कर देता है, जिसे ब्लिस के खाते में डाल दिया जाता है।

- ध्यान रहे कि बैंक का केवल साख पत्र में अपेक्षित दस्तावेजों से ही लेना-देना होता है, पूर्वाधिकार ट्रांजैक्शन से नहीं.

- बहुत सारे निर्यातक भूल से यह समझ लेते हैं कि साख पत्र मिलने के बाद भुगतान की गारंटी हो जाती हैं। जारीकर्ता बैंक साख पत्र के तहत भुगतान करने को तभी बाध्य है जब अपेक्षित दस्तावेज पेश किये गये हों और साख पत्र में दर्ज नियम व शर्तों का अनुपालन हुआ हो.

उपलब्धता[संपादित करें]

चूंकि साख पत्र जारीकर्ता बैंक का अपरिवर्तनीय वचन है इसलिए आगम उपलब्ध होता है, लाभार्थी को उसके सौदे की रकम मिल जाती है, बशर्तें साख पत्र की शर्तों का कड़ाई से पालन हुआ हो, UCP 600 तथा दूसरे अंतर्राष्ट्रीय मानक बैंकिंग प्रथा के मुताबिक दूसरे अनुबद्ध दस्तावेज जारीकर्ता बैंक को दिए गये हों, तब :

- i. यदि साख दर्शनी भुगतान (sight payment) की व्यवस्था करता है - अनुपालित प्रस्तुतीकरण पर मौके पर ही भुगतान.

- ii. यदि साख आस्थगित भुगतान (deferred payment) की व्यवस्था करता है - क्रेडिट की शर्तों के अनुसार भुगतान के लिए समाप्ति की तारीख (तारीखें) निर्धारण योग्य होती हैं और निश्चित तौर पर वचनबद्ध पक्ष को नियत तारीख को ही भुगतान करना होता है तथा अनुपालित प्रस्तुतीकरण के समय ही परिपक्व तारीख सुनिश्चित कर दी जाती है।

- iii.अ. यदि साख जारीकर्ता बैंक द्वारा स्वीकृति की व्यवस्था करता है - जारीकर्ता बैंक से लाभार्थी द्वारा ली गयी हुंडी (हुंडियों) (धनादेश) की स्वीकृति के तहत ऐसी हुंडी की सही प्रतिलिपि के परिपक्व होने पर भुगतान, या

- iii.ब. यदि साख किसी दूसरे अदाकर्ता बैंक द्वारा स्वीकृति की व्यवस्था करता है - अदाकर्ता बैंक साख पर शर्त लगाकर हुंडी स्वीकार नहीं करता, तब लाभार्थी जारीकर्ता बैंक से परिपक्व हुंडियों से भुगतान प्राप्त कर सकता है।

या फिर हुंडियों का भुगतान स्वीकार कर लिया गया हो मगर परिपक्व होने पर भी अदाकर्ता बैंक उसका भुगतान न किया हो.

- iv. यदि साख दूसरे बैंक से समझौते की व्यवस्था करता है - आहर्ता के शरण में गए बगैर और / अथवा प्रमाणिक धारकों, लाभार्थी द्वारा ली गयी हुंडी (हुंडियों) और/ अथवा साख के तहत पेश किये गए दस्तावेज (दस्तावेजों) पर भुगतान, (मनोनीत बैंक द्वारा जैसा समझौता हो)

- समझौते का आशय है हुंडी (हुंडियों) और/अथवा अधिकृत बैंक (जो कि मनोनीत बैंक है) द्वारा समझौता करने के लिए दस्तावेज (दस्तावेजों) का मूल्यांकन करना. महज दस्तावेजों की जांच करके उसका मूल्यांकन किए बगैर/ रजामंदी दिए बिना साख पत्र जारीकर्ता बैंक को भुगतान के लिए अग्रेषित कर देने पर समझौता लागू नहीं होता.

साख पत्र के तहत मांगे जाने वाले कुछ दस्तावेज[संपादित करें]

- वित्तीय दस्तावेज

- विनिमय बिल, सह-स्वीकृत हुंडी

- वाणिज्यिक दस्तावेज

- बीजक, पैकिंग सूची

- नौवहन दस्तावेज

- परिवहन दस्तावेज, बीमा प्रमाणपत्र, वाणिज्यिक, आधिकारिक या कानूनी दस्तावेज

- आधिकारिक दस्तावेज

- लाइसेंस, दूतावास द्वारा वैधीकरण के दस्तावेज, माल के मूल स्थल का प्रमाणपत्र, निरीक्षण के प्रमाणपत्र, वनस्पति स्वच्छता प्रमाणपत्र

- परिवहन दस्तावेज

- लदान-पत्र (समंदर अथवा बहुरुपी अथवा राजपत्रित पक्ष), हवाई जहाज बिल, लॉरी या ट्रक की रसीद, रेल रसीद, दूसरे साथी कंपनी के अलावा CMC अधिकारी द्वारा जारी रसीद, माल को आगे भेजने वाली कंपनी के अधिकारी द्वारा जारी रसीद, माल को आगे भेजने वाली कंपनी की रसीद, सुपुर्तगी संबंधित चालान...आदि.

- बीमा के दस्तावेज

- बीमा पॉलिसी, अथवा प्रमाणपत्र लेकिन कवर नोट नहीं.

दस्तावेजी साख को संचालित करनेवाले कानूनी सिद्धांत[संपादित करें]

दस्तावेजी साख की एक खासियत यह होती है कि जिस लेनदेन या अन्य करार के लिए यह जारी होती है उससे इसके कारण मिलने वाले भुगतान की जिम्मेदारी बिलकुल अलग और स्वतंत्र होती है। इस तरह बैंक की जिम्मेदारी सिर्फ साख के नियम और शर्तों से परिभाषित होती है और बिक्री का करार यहाँ अप्रासंगिक है। बिक्री के करार से हट कर खरीदार को मिलने वाली सुरक्षा से बैंक को कोई मतलब नहीं होता और न ही उसका उसके दायित्व पर ही कोई असर पड़ता है।[1] अनुच्छेद 4(a) UCP में इस सिद्धांत का साफ़ तौर पर खुलासा है। अनुच्छेद 5 में UCP आगे कहता है कि बैंक को सिर्फ दस्तावेजों से मतलब हैं, माल (तथ्यों) से उसका कोई सरोकार नहीं. तदनुसार यदि लाभार्थी या उसके एजेंट द्वारा दस्तावेजों को नियम के मुताबिक पेश किया गया हों तो साधारणतः बैंक बिना किसी और शर्तों के भुगतान करने को बाध्य है।

अमूर्त सिद्धांत को अंगीकृत करने के पीछे जो नीतियां हैं वे पूरी तरह से व्यावसायिक हैं और पक्षों की अपेक्षाओं को दर्शाती हैं: सबसे पहले, यदि पेश किए गए दस्तावेजों की वैधता की जिम्मेदारी बैंकों पर डाल दी जाए तो यह उन पर हरेक सौदे में अंतर्निहित तथ्यों की जांच का बोझ डालना होगा और इससे वे दस्तावेजी साख जारी करने में कम इच्छुक होंगे, ऐसे में सौदे में बड़ा जोखिम और असुविधा पेश आएगी. दूसरे, साख के तहत जिन दस्तावेजों की जरुरत होती है, कुछ परिस्थियों में वे बिक्री के लेनदेन से भिन्न हो सकती हैं; ऐसी स्थिति में साख के करार को वापस देखने की जरुरत पड़ जाएगी और बैंक दुविधा में पड़ जाएगा कि वह किस नियम का अनुसरण करे. तीसरे, यह तथ्य कि जब तक वह दस्तावेजी कर्तव्यों का पालन करता है साख का बुनियादी कार्य विक्रेता को भुगतान मिल जाने का भरोसा दिलाना है, यह सुझाव देता है कि खरीदार द्वारा गलत कार्यवाही (misfeasance) के आरोप के बावजूद बैंकों को अपने दायित्व का निर्वाह करना चाहिए.[2]आख़िरकार, अदालतों ने इस बात पर जोर दिया है कि ग्राहकों के पास बिक्री के करार पर कार्यवाही का उपाय हमेशा रहता है और ऐसे में यदि विक्रेता और ग्राहक के बीच हुए करार के उल्लंघन के लिए बैंक को उसकी जांच करने की जरुरत पड़ जाए तो यह व्यापार जगत के लिए आफ़त का सबब बन जाएगा.

"कड़ाई से अनुपालन के सिद्धांत" का भी उद्देश्य यह है कि दस्तावेजों के आधार पर बैंकों के भुगतान करने के दायित्व को सरल, कार्यकुशल और तत्पर बनाया जाए. इस कारण साख की भाषा से अगर पेश किये गये दस्तावेज अलग हों तो बैंक को भुगतान रोकने का अधिकार है, भले ही विचलन विशुद्ध रूप से पारिभाषिक हो.[3] सामान्य कानूनी कहावत (मैक्सिम) डि मिनिमिस नॉन क्यूरैट लेक्स (कानून अपने आपमें किसी तुच्छ काम से वास्ता नहीं रखता) का दस्तावेजी साखों के मामले में कोई स्थान नहीं है।

साखपत्रों (LCs) की कीमत[संपादित करें]

सभी साखपत्रों के निर्गमन करने के सारे खर्च, दस्तावेजों के समझौते, रकम की अदायगी और डाक खर्च जैसे दूसरे खर्च का वहन आवेदक को करना पड़ता है अथवा साखपत्र के नियम और शर्तों के अनुसार जैसा भी तय हो. यदि साखपत्र में इस बारे में कुछ उल्लेख न हो तो सारा खर्च आवेदक को उठाना पड़ता है। साखपत्र के फील्ड नं. 71B में खर्चों का विस्तृत ब्यौरा और उनका वहन कौन करेगा, इस बारे में जानकारी दी जायेगी.

साखपत्र का कानूनी आधार[संपादित करें]

हालांकि एकबार लाभार्थी को दे दिए जाने के बाद तमाम दस्तावेजी साख लागू होने को बाध्य हो जाते हैं, लेकिन दस्तावेजों को जमा करने के पहले लाभार्थी द्वारा बैंकर से किसी भी तरह के क्षतिपूर्ति की आशा करना मुश्किल है। ऐसे लेनदेन में लाभार्थी द्वारा आवेदक को माल पंहुंचाने का वचन देना बैंक के वादे के लिए पर्याप्त नहीं है क्योंकि बिक्री का करार साख जारी होने के पहले ही हो चुका होता है, इसलिए इन परिस्थितियों में सोच-विचार बीती बात है। साथ ही, एक करार के तहत वर्तमान काम का प्रदर्शन बैंक द्वारा किसी नए वादे के लिए एक उचित कारण नहीं हो सकता:माल की सुपुर्दगी बिक्री के मौलिक करार को बल प्रदान करने के लिए वजह हो सकती है, लेकिन इसका इस्तेमाल पहले की तरह दूसरी बार बैंक-लाभार्थी प्रवर्तनीय संबंध स्थापित करने के लिए नहीं किया जा सकता.

कानूनी लेखकों ने हर क़ानूनी पहलू के हर संभव सिद्धांत का विश्लेषण किया है और बैंक द्वारा किये गए वादे के साथ संतोषजनक सामंजस्य स्थापित करने में सफल नहीं हो सके. इन सिद्धांतों में अन्तर्निहित प्रतिज्ञा, सौंपे गए काम का सिद्धांत, नवीनता का सिद्धांत, निर्भरता का सिद्धांत, अधिकरण सिद्धांत, विबंधन तथा भरोसे का सिद्धांत, अग्रिम सिद्धांत और प्रतिभू (गारंटी) सिद्धांत शामिल हैं। डेविस, ट्रीटल, गूड़े, फिंकेल्स्टाइन और एलिंगर सभी ने माना कि दस्तावेजी साख का विश्लेषण करार के सिद्धांतों के कानूनी ढांचे के बाहर होना चाहिए, जिनमें प्रतिफल की मौजूदगी की आवश्यकता होती है।[4] तदनुसार, दस्तावेजी साख को चाहे एक वादे, एक दायित्व, कार्यवाही का चुनाव, एक नियुक्ति या करार का नाम दिया जाए, अंग्रेजी न्यायशास्त्र में यह बतौर अनुबंध ही स्वीकार्य है, बावजूद इस तथ्य कि इसके अपने अलग लक्षण होते हैं जो इसे अपने ही तरह का अनूठा (सुई जेनेरिस) बनाते हैं।

अमेरिका सहित कुछ देशों ने (यूनिफ़ॉर्म कमर्शियल कोड या UCC का अनुच्छेद 5 देखें) साख पत्र के संचालन संबंधी कानून बना लिए हैं। UCP तथा ISP98 सहित अभ्यास के नियमों के साथ काम करने के लिए ये कानून बनाए गए हैं। अभ्यास के इन नियमों को पक्षों की सहमति द्वारा साख पत्र के लेनदेन में शामिल किया जाता है। UCP का नवीनतम संस्करण UCP600 है जो 1 जुलाई 2007[5] से प्रभावी है। पिछ्ला संशोधन UCP500 था जो 1 जनवरी 1994 को प्रभावी हुआ था। चूंकि UCP कानून नहीं होते, इसलिए पक्षों को अपनी व्यवस्था में इन्हें सामान्य समझौतों के प्रावधान के तौर पर शामिल करना पड़ता है।

अंतर्राष्ट्रीय व्यापार भुगतान की विधियां[संपादित करें]

- अग्रिम भुगतान (विक्रेता के लिए सबसे सुरक्षित)

इसमें ग्राहक पहले पैसे दे देता है और विक्रेता द्वारा माल भेजे जाने का इंतजार करता है।

- दस्तावेजी साख (विक्रेता के साथ ही साथ ग्राहक के लिये भी बहुत सुरक्षित)

यह ICC के UCP600 के अधीन है, जिसमें बैंक (ग्राहक की ओर से और आवेदक के अनुरोध पर) माल भेजने वाले (लाभार्थी) को कुछ दस्तावेज पेश करने और दिये गये नियमों और शर्तों का कड़ाई से पालन करने पर भेजे गये माल की कीमत चुकाने की जिम्मेदारी लेता है।

यहां ग्राहक निश्चिंत हो सकता है कि जिस माल की वह उम्मीद कर रहा है उसे वही माल मिलेगा क्योंकि ये दस्तावेजों की सूरत में इस बात का सबूत होगा कि ख़ास नियम और शर्तों को पूरा किया गया है, जबकि माल का आपूर्तिकर्ता निश्चिंत हो सकता है कि यदि वह शर्तें पूरी करता है तो भेजे गये माल की कीमत मिलना बैंक द्वारा गारंटीशुदा है जो लेनदेन के इस अनुबंध के पक्षों से बिलकुल स्वतंत्र है।

- दस्तावेजी संग्रहण (ग्राहक के लिए ज्यादा सुरक्षित और कुछ हद तक विक्रेता के लिए भी)

दर्शन और मुद्दत ICC के URC 525 के अधीन है, भुगतान या ड्राफ्ट स्वीकार हो जाने के बाद भेजे गए माल के दस्तावेज ग्राहक को दे दिये जाते हैं, जिसमें भुगतान/स्वीकृति के संकलन के एवज में दस्तावेज देने के लिए, पहले माल भेजा जाता है, उसके बाद उससे स्वत्वाधिकार से संबंधित तमाम दस्तावेज विक्रेता के बैंक [प्रेषक बैंक] के द्वारा ग्राहक के बैंक [संग्रहक बैंक] के पास भेज दिये जाते हैं।

- प्रत्यक्ष भुगतान (ग्राहक के लिए सर्वाधिक सुरक्षित)

जहां आपूर्तिकर्ता माल की लदाई कर देता है और खुले खाते की शर्तों के तहत बिल के प्रेषण की कार्यवाही के लिए ग्राहक का इंतजार करता है।

साखपत्र के लेन-देन में जोखिम की परिस्थितियां

आम जोखिम

- यदि माल बहुत ही अच्छी कीमत पर बिक्री के लिए प्रस्तावित की गयी है तो हो सकता है वह अपेक्षाकृत वाकई बहुत अच्छी हो.

धोखे के जोखिम

- लाभार्थी द्वारा फर्जी अथवा गलत दस्तावेज पेश कर अस्तित्वहीन या फालतू वाणिज्यिक वस्तु के लिए भुगतान ले लिया जाएगा.

- साख खुद भी फर्जी हो सकता है।

सार्वभौम तथा नियामक जोखिम

- पक्षों के नियंत्रण से बाहर सरकारी कार्यवाही द्वारा दस्तावेजी साख में रुकावट हो सकती है।

कानूनी जोखिम

- इस बात की संभावना रहती है कि संबंधित पक्षों और दस्तावेजी साख के तहत उनके अधिकार और जिम्मेदारियों से सीधी जुड़ी क़ानूनी कार्यवाही से दस्तावेजी साख का कार्य-निष्पादन बाधित हो जाय.

अपरिहार्य महासंकट (फ़ोर्स मेज्यूर) और करार का निष्फ़लन

- दस्तावेजी साख संबंध के तहत किसी बाध्यता सहित - प्राकृतिक आपदा या हथियारबंद संघर्ष जैसे बाहरी कारकों द्वारा करार के प्रदर्शन में रुकावट आती है।

आवेदनकर्ता के जोखिम

- माल की सुपुर्दगी न होना

- जहाज में लदाई कम होना

- घटिया क्वालिटी

- जल्दी या देर से माल पहुंचना

- रास्ते में माल को नुकसान पहुंचना

- विदेशी विनियम

- बैंक अर्थात जारीकर्ता/संग्रहकर्ता बैंक का दिवालिया हो जाना

जारीकर्ता बैंक के जोखिम

- आवेदनकर्ता का दिवालिया हो जाना

- धोखेबाजी का जोखिम, सार्वभौम और नियामक जोखिम तथा कानूनी जोखिम

भुगतानकर्ता बैंक के जोखिम

- रकम अदा करने का कोई दायित्व दावेदार बैंक तब तक नहीं लेता जब तक यह अदायगी वचनबद्धता जारी नहीं कर देता.

लाभार्थी के जोखिम

- साख की शर्ते पूरी करने की असमर्थता

- जारीकर्ता बैंक के भुगतान करने में असफलता या विलंब

- बैंक के अलावा किसी पार्टी द्वारा जारी की गयी साख

परामशर्दाता बैंक के जोखिम

- परामशर्दाता बैंक की सिर्फ इतनी जिम्मेदारी है - यदि वह जारीकर्ता बैंक के निर्देश मान लेता है तो - उसका काम है कि वह साख की स्पष्ट प्रामणिकता को परखे और उसके बारे में लाभार्थी को परामर्श दे.

नामित बैंक के जोखिम

- लाभार्थी के साख के नियम और शर्तों को पूरा करने पर मनोनीत बैंक ने भुगतान कर दिया और वह जारीकर्ता बैंक से अदायगी हासिल करने योग्य न हो तो यह मनोनीत बैंक के लिए जोखिम होगा.

पुष्टिकर्ता बैंक के जोखिम

- यदि पुष्टिकर्ता बैंक का मुख्य जोखिम यह है कि एक बार लाभार्थी को भुगतान कर चुकने के बाद हो सकता है कि वह जारीकर्ता बैंक से अदायगी हासिल करने योग्य न हो, क्योंकि जारीकर्ता बैंक का या तो दिवाला निकल गया हो अथवा साख के तहत भुगतान करने या नहीं करने को लेकर विवाद खड़ा हो जाने से जारीकर्ता बैंक रकम अदा करने से इंकार कर दे.

अंतर्राष्ट्रीय व्यापार के जोखिम[संपादित करें]

- किसी विरोधी कंपनी या व्यवसाय की साख में परिवर्तन आने को साख का जोखिम कहते हैं।

- विनिमय का जोखिम वह जोखिम है जो विदेशी मुद्रा के विनिमय की दर बदलने से होता है।

- अपरिहार्य महासंकट (फ़ोर्स मेज्यूर) का जोखिम वह जोखिम है जब 1. देश की नीतियों में बदलाव के चलते व्यापार करने की असमर्थता का जोखिम खड़ा हो जाये और 2. किसी प्राकृतिक आपदा के कारण उत्पन्न जोखिम.

- दूसरे जोखिमों में मुख्यतः कानून, भाषा और संस्कृति में अंतर का जोखिम हैं। ऐसे मामलों में जहाज का माल प्राप्त करने में देर हो सकती है क्योंकि आयात और निर्यात का विवाद खड़ा हो सकता है।

इन्हें भी देखें[संपादित करें]

सन्दर्भ[संपादित करें]

- ↑ फिकॉम S.A. v. सोसाइडेड काडेक्स [1980] 2 लॉयड'स रेप. 118.

- ↑ यूनाइटेड सिटी मर्चेंट्स (निवेश) लिमिटेड बनाम रॉयल बैंक ऑफ कनाडा (द अमेरिकन एकॉर्ड) [1983] 1.A.C. 183 में 168

- ↑ जे. एच. रेनर & कं., लिमिटेड, एंड द ऑइलसीड्स ट्रेडिंग कंपनी, लिमिटेड बनाम. हैम्ब्रोस बैंक लिमेटेड [1942] 73 LI. एल. रेप.32

- ↑ विस्तृत विश्लेषण के लिए फिंकएल्स्टाइन देखें, एच. लीगल एस्पेक्ट्स ऑफ़ कमर्शियल लेटर ऑफ़ क्रेडिट, पीपी. 275-295

- ↑ डोमिनिक्यु डोईस, "द 2007 रिविशन ऑफ़ द युनिफोर्म कस्टम्स ऐंड प्रैक्टिस फॉर ड़ोक्युमेंट्री क्रेडिट्स (UCP 600)"[1] Archived 2009-09-29 at the वेबैक मशीन